どんなに法定相続人が少なくても3600万円以内の相続財産は非課税

相続税は相続財産に対して一定の比率をかけたものを支払いますが、相続税を計算するうえで必ず非課税となるのが基礎控除の範囲です。

基礎控除は3000万円+法定相続人の人数×600万円です。つまり、法定相続人が一人だけの場合、3600万円までは課税対象になりません。

配偶者は1億6000万円以上が控除されます

相続が発生したら、まず、相続税から基礎控除など財産そのものについての調整がされ課税対象額が決まります。それから各人の遺産分割に応じた課税評価額及び相続税を計算します。この時、相続人によって相続財産の非課税枠が設けられていますが、その中でも特に優遇されるのが配偶者です。配偶者は1億6000万円または法定相続分の多い方まで相続財産を非課税とできます。これを配偶者控除と言います。

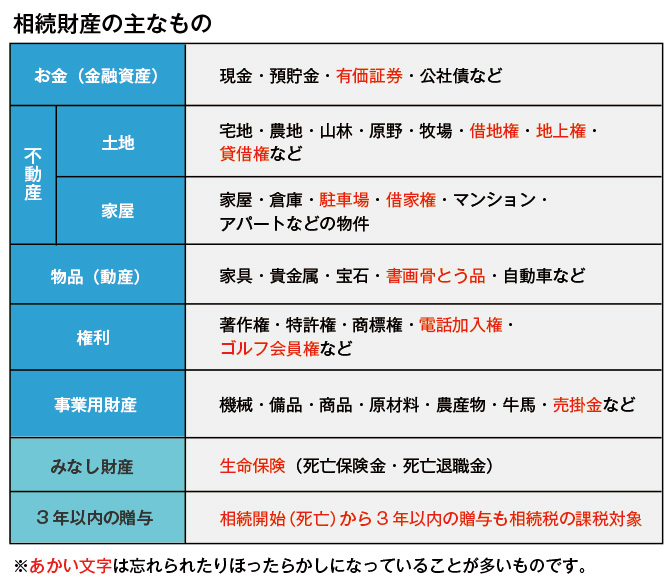

相続税の課税対象となる財産

相続税の課税対象となる財産は「相続税の課税非対象でない財産すべて」となります。すなわち相続財産の計算は「すべての財産を特定してから課税対象にならない財産を除外していく」ことが正しい計算方法です。基本的には被相続人が持っていたお金に換えられるもの=本来の相続財産となります。このとき、多くの人は課税対象となるかどうかを自己判断で省いてしまい、トラブルになりがちなので注意が必要です。

相続財産の主なもの

相続税の課税対象とならない財産

●非課税枠の範囲内であるもの

●3年以内に相続人でなく遺贈も受けない人(孫など)に贈与した財産

●法令によって課税対象にならないと定められたもの

法令によって課税対象にならないものとは5種類あります。

○礼拝道具や仏具(豪華なものはダメです)

○宗教や慈善事業など公益事業に使用するお金(地名度や規模で認められないことも)

○心身障碍者共済制度に基づいて支給される給付金を受け取る権利

○幼稚園・盲学校・養護学校などに使用されていた事業用財産

○相続税の申告までに特定の法人に寄付した財産(国や公共団体以外にも認められることも)

以上の5種類です。

生命保険金と死亡退職金は一定枠まで非課税

生命保険金と死亡退職金は一定額まで非課税となります。(計算方法はどちらも以下の計算式で出します)

○生命保険金と死亡退職金の控除額の求め方 → 500万円×法定相続人の数=控除額

相続税対策のテッパンは『少しずつ生前贈与』

相続税の税務対策はやはり長期にわたっての生前贈与が効果的です。生前贈与は年間110万円以内にとどめれば非課税となるため相続人の数だけ節税をしやすいです。また、形があるものに変えて贈与しておけば相続争いを避けられやすくなります。

中でも絶大な節税効果が期待される対象となるのが「孫」です。孫は死亡までの3年間に贈与をしても相続税の課税対象となりませんし教育資金としての贈与であれば最大1500万円までが非課税となります。さらに、お孫さんが結婚した場合は直系尊属だから結婚・子育て資金として最大1000万円までの贈与が非課税となります。

太陽光を絡めた相続税対策

①相続発生前に親からの貸付によって子供が太陽光発電所を購入する

親から子供に、例えば、2,000万円を貸します。(しっかり契約書をつくってください)

子供は2,000万の太陽光発電所を購入し、売電収入から毎年100万ずつ親に返済します。

別途親は子供に対して毎年贈与をします。贈与税は年110万までは非課税ですので、実質的には無税で子供に太陽光発電所を購入してあげたことに等しいということになります。

但し、この場合は連年贈与とみなされないようにする契約等を工夫する必要があります。具体的には通帳や印鑑を子供自身に管理させることが重要です。

※連年贈与とは2,000万を20年に分けて贈与するという贈与契約があった場合の贈与です。この連年贈与の場合は一度に2,000万の贈与があったとみなされて、贈与税が課税されてしまいます。

②相続発生後に配偶者が太陽光発電投資物件を購入し、売電収入を子供に贈与する

配偶者が遺産を相続する場合は「配偶者特別控除」があるため、1億6千万円までは相続税がかかりません。そのため、まずは配偶者が相続して、遺産を使って太陽光発電に投資します。その後、売電収入を子供に贈与していけば、節税対策をしながら子供に財産を残すことが可能です。

ただし、この場合も、毎年同じ日に一定額を贈与している場合は、「計画的な暦年贈与」とみなされて一括相続の扱いになるため、贈与の日付や金額を毎年変えることが重要です。

いずれの場合も、細かな注意点やコツのようなポイントがありますので、弊社や相続に詳しい税理士などに相談されることをおすすめします。